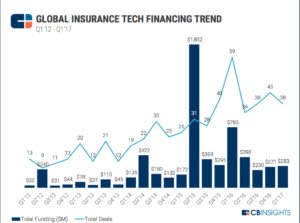

Les insurtechs ont le vent en poupe. La dernière étude de CBinsight montre une croissance quasi linéaire du nombre d’opérations d’investissement depuis 2015.

Nous parcourons ci-dessous les technologies à partir desquelles les startups essaient d’inventer de nouveaux services et usages.

Intelligence artificielle

L’intelligence artificielle est sans doute la technologie offrant le plus de perspectives pour le secteur de l’assurance. Etant un sujet très à la mode, c’est difficile de délimiter réellement ce que l’on met derrière ce terme.

Nous entendons ici par intelligence artificielle, la capacité des machines à apprendre, à décider, à trouver de nouvelles corrélations, à appliquer des règles complexes, à imiter le comportement humain (voire à l’amplifier). Cela n’induit pas de disruption majeure pour l’assurance, mais permet des gains de productivité via l’automatisation de tâches par exemple, de nouvelles perspectives pour les statistiques, la mise en place de contrôle ou de process à valeur ajoutée qui était jusqu’à présent trop coûteux à mettre en oeuvre avec une intervention humaine, etc..

L’exploitation de cette intelligence artificielle se fait ensuite à travers l’automatisation de tâches dans les processus de l’entreprise, la création de données à valeur ajoutée, l’alimentation de règles pour des robots conversationnels, etc…Cette technologie trouve déjà des applications concrètes dans l’assurance avec par exemple des startups comme Shift Technology qui permet d’optimiser la gestion de fraude, SPIXII qui a déployé un chatbot spécifique pour le monde de l’assurance , Pair Finance qui prévoit le comportement des débiteurs, etc…

Machines/Voitures autonomes/Télématique

Pour autant, cette évolution de fond a l’intérêt de booster notamment les technologies autour de l’assistance à la conduite et a donc déjà des répercutions sur l’approche du risque Auto et de la prévention. Nous pouvons aussi classer la télématique dans cette catégorie avec de nombreuses applications déjà en exploitation (comme le pay as you drive par exemple avec presque 800 000 contrats actifs au Royaume-Uni).

Différentes startups utilisent ces technologies pour proposer une offre de service différentiante. Nous pouvons citer par exemple Metromile qui utilisent les données pour adapter les primes ou Drive Factors qui fournit des services aux assureurs.

Big Data

Ce domaine rejoint d’ailleurs souvent l’intelligence artificielle avec le machine learning/ Deep Learning.

Ces technologies sont de plus en plus exploitées par les startups que ce soit en offre de service pour les assureurs/courtiers comme ScoreData ou directement dans une offre de services innovante comme Traity par exemple.

Objets Connectés (IoT)

Les exemples de startups testant des modèles grâce à ces technologies ne manquent pas. Nous pouvons citer Neos en Angleterre qui inclut des objets connectés dans son offre d’assurance habitation, Neossurance en Italie qui développe une plate-forme pour les assureurs incluant des APIs pour les données issus d’objets connectés ou encore Trov aux US qui propose une assurance à l’usage.

Croissance de l’usage du mobile

Drônes

Mais les innovations viendront aussi d’usages de drône pour les assisteurs dans la prévention et les experts pour l’évaluation des sinistres (exemple de la startup Squadrone System qui propose des drônes pour évaluer des zones inondées ou des zones touchées par des dégâts liés au climat.)

A noter également, BetterView qui propose des datas à valeurs ajoutées aux assureurs grâce à l’intervention de drones.

![]()

Blockchain

Développement des réseaux sociaux

Cryptage – Gestion de l’identité

En conclusion, le développement des nouvelles technologies offrent de multiples opportunités et un nouveau monde de services est à construire.

On finira avec un petit clin d’oeil à la société DataDome, oeuvrant dans la cyber sécurité, qui s’est donné comme mission de lutter contre les bad bots :).

La tendance de fond sur le besoin de personnalisation des offres et des services a pousse les assureurs a reflechir a des solutions differenciantes pour repondre aux attentes des assures. Ainsi, LaFinBox, premiere application mobile d’agregation de patrimoine et de produits assurantiels, et Manymore, editeur de logiciels a destination des conseillers en gestion de patrimoine (CGP), se sont associes pour optimiser la relation entre clients finaux et CGP. Ces derniers disposent d’une vision complete du patrimoine de leurs clienteles pour leur offrir de meilleurs conseils.